(Đây là một minh họa đơn giản về quan điểm chung của cuốn sách này trong lĩnh vực tài chính và kinh tế. Nếu không tin tưởng việc ứng dụng đường cong hình chuông vào các biến động xã hội, và nếu giống như nhiều chuyên gia khác, bạn hoàn toàn bị thuyết phục rằng. Lý thuyết tài chính “hiện đại” là một công trình khoa học thừa thãi nguy hiểm, bạn có thể bỏ qua chương này.)

GÌ CƠ? ■ AI CŨNG CÓ THỂ THÀNH TỔNG THỐNG ■ DI SẢN CỦA ALFRED NOBEL ■ NHỮNG NGÀY XA XƯA

Tôi có hai phòng làm việc: một phòng dành cho văn chương, nơi chứa các tác phẩm văn học và những cuốn sách thú vị; còn một phòng không thuộc văn chương, nơi tôi giải trí khi không có hứng làm việc, nơi tôi vứt bỏ những vấn đề nhàm chán và có giới hạn chật hẹp. Trong căn phòng không thuộc văn chương ấy, có một vách tường chất đầy sách thống kê và lịch sử toán học thống kê – những cuốn sách tôi chưa bao giờ có đủ can đảm đem đốt hoặc vứt bỏ, mặc dù thừa nhận phần lớn những ứng dụng hàn lâm ấy chẳng có tích sự gì (Caneades, Cicero và Foucher còn hiểu về xác suất nhiều hơn tất cả những cuốn sách toàn lời lẽ ngụy biện sáo rỗng này). Tôi không dùng chúng làm giáo trình giảng dạy ở trường vì đã tự hứa với lòng mình là không bao giờ truyền thụ những thứ rác rưởi, dù có phải chết đói đi chăng nữa. Vì sao tôi không dùng đến chúng? Bởi không có một cuốn nào trong số những cuốn sách đó nói về Extremistan. Không một cuốn nào cả. Chỉ có một vài cuốn bàn về Extremistan nhưng lại không phải được viết bởi các nhà thống kê mà bởi các nhà vật lý thống kê. Chúng ta đang dạy sinh viên các phương pháp thuộc Mediocristan nhưng lại không hướng họ đến Extremistan. Cũng giống như việc thử nghiệm thuốc trên thực vật và sau đó mới ứng dụng trên con người. Do đó, chẳng trách vì sao chúng ta lại gặp phải rủi ro lớn hơn cả: chúng ta giải quyết những vấn đề thuộc Extremistan nhưng lại xem chúng như thể thuộc về Mediocristan, như một sự “xấp xỉ”.

Hàng trăm nghìn sinh viên thuộc các trường kinh doanh và ban khoa học xã hội từ Singapore cho đến Urbana-Champain, cũng như những con người đang lăn lộn trên thương trường, vẫn miệt mài học các phương pháp “khoa học”, tất cả đều dựa vào đường cong Gauss, tất cả đều gắn với lối ngụy biện trò chơi.

Chương này sẽ kiểm tra những thảm họa xuất phát từ việc ứng dụng bộ môn toán học dởm vào khoa học xã hội. Chủ đề thật sự này có thể sẽ là mối nguy hại đối với xã hội của chúng ta – thứ được tạo ra bởi Viện Hàn lâm Thụy Điển, nơi trao giải Nobel.

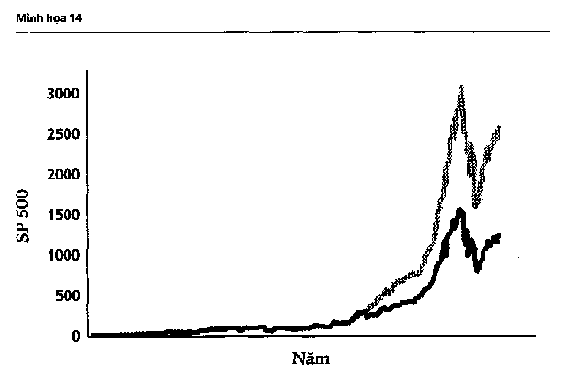

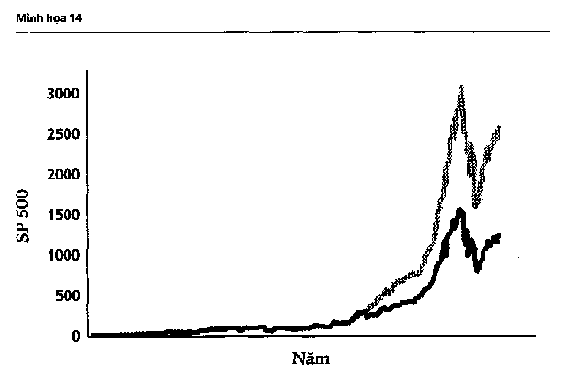

Hãy quay lại câu chuyện về việc kinh doanh của tôi. Hãy xem biểu đồ 14. Trong 50 năm qua, chỉ có 10 ngày thực sự lăn lộn trong các thị trường tài chính đem về một nửa số thu nhập. Mười ngày trong 50 năm. Hầu hết thời gian còn lại, chúng ta đều sa vào những chuyện phiếm vô bổ.

Hiển nhiên, bất kỳ ai muốn xem con số 6 xích-ma như bằng chứng để chứng tỏ rằng các thị trường đều đến từ Extremistan thì cần kiểm tra lại não của mình. Có hàng đống nghiên cứu chỉ ra sự thiếu phù hợp của các phân phối Gauss và bản chất thang bậc của thị trường. Trong những năm qua, tôi đã làm đi làm lại phép thống kê với 20 triệu dữ liệu, và điều đó khiến tôi khinh rẻ bất kì kẻ nào nói về thị trường bằng thuật ngữ Gauss. Nhưng rất khó để mọi người hiểu ngay được hậu quả của thứ kiến thức này.

Điều lạ lùng nhất là là giới doanh nhân thường đồng ý với tôi khi lắng nghe tôi nói chuyện hoặc trình bày ví dụ của mình. Nhưng ngay ngày hôm sau, họ đến văn phòng và lại trở về với những công cụ Gauss đã ăn sâu vào nếp nghĩ của họ. Não của họ chia theo vùng (domain-dependent), vì thế họ chỉ thực hành tư duy phê phán tại hội nghị chứ không làm điều đó ở văn phòng. Hơn thế nữa, công cụ Gauss đưa ra những con số – thứ mà theo họ là “có còn hơn không”. Kết quả là phép đo sự bất định của tương lai sẽ làm thỏa mãn khát khao được đơn giản hoá – thứ đã ăn sâu vào tiềm thức chúng ta, cho dù điều đó có nghĩa là phải “nhào nặn” chúng thành những vấn đề đơn lẻ – những thứ phức tạp đến mức không thể mô tả theo cách đơn giản như thế được.

Tôi đã kết thúc Chương 1 bằng sự sụp đổ của thị trường chứng khoán năm 1987 – điều đã thôi thúc mạnh mẽ ý tưởng Thiên Nga Đen của tôi. Ngay sau sự sụp đổ ấy, mọi người đều đồng ý khi tôi tuyên bố rằng những ai sử dụng các con số xích-ma (tức các độ lệch chuẩn) để đo độ rủi ro và tính ngẫu nhiên đều là những kẻ bịp bợm. Nếu thế giới tài chính thuộc đường cong Gauss, thì phải mất vài tỷ thời gian sống của một đời người để một biến cố kiểu như sự sụp đổ thị trường chứng khoán kia (hơn 20 độ lệch chuẩn) mới xảy ra (hãy xem lại ví dụ về chiều cao ở Chương 15). Căn cứ vào trường hợp năm 1987, mọi người đều thừa nhận rằng những biến cố hiếm sẽ xảy ra và là nguồn gốc chính của sự bất định. Chúng ta chỉ chưa sẵn sàng từ bỏ đường cong Gauss, vốn là công cụ tính toán cơ bản, và giờ đây “chúng ta chẳng có gì khác”. Mọi người cần một con số để bấu víu. Nhưng hai phương pháp trên hoàn toàn không tương thích về mặt lôgic.

Tôi không hề biết rằng, thời điểm năm 1987 không phải là lần đầu tiên đường cong Gauss bộc lộ sai sót. Mandelbrot đã nói về tính thang bậc này với cơ quan kinh tế từ năm 1960 và chỉ cho họ thấy mức độ không tương thích của đường cong Gauss với các mức giá khi đó. Nhưng khi niềm phấn khích này qua đi, họ lại nhận thấy cần phải quay về với hoạt động giao dịch của mình. Paul Cootner quá cố, một trong những nhà kinh tế có ảnh hưởng nhất thời điểm đó, đã viết “Cũng giống như thủ tướng Churchill trước đây, Mandelbrot không hứa hẹn với chúng ta một xã hội lý tưởng mà là một xã hội với máu, mồ hôi, nhọc nhằn, và nước mắt. Nếu Mandelbrot đúng, thì hầu như tất cá các công cụ thống kê của chúng ta đã quá cũ kĩ [hoặc] vô dụng”. Tôi có hai điều chỉnh đối với phát biểu của Cootner. Thứ nhất, tôi muốn thay “hầu như tất cả” bằng “tất cả”. Thứ hai, tôi không tán thành việc trả giá bằng máu và mồ hôi. Tôi cho rằng tính ngẫu nhiên của Mandelbrot tương đối dễ hiểu hơn các số liệu thống kê truyền thống. Nếu bạn mới chân ướt chân ráo vào thương trường, đừng quá phụ thuộc vào những công cụ lỗi thời, và cũng đừng quá kỳ vọng một sự ổn định.

Minh họa 14

Bằng cách loại bỏ 10 biến động lớn nhất là trong một ngày ra khỏi thị trường chúng khoán Mỹ trong 50 năm qua, chúng ta sẽ thấy có một sự khác biệt lớn về lợi nhuận – và ngành tài chính truyền thống sẽ nhìn nhận những thay đổi đột ngột trong một ngày này chỉ là những hiện tượng không bình thường mà thôi. (Đây chỉ là một trong nhiều kiểm tra khác. Dù nó rất thuyết phục nhưng vẫn còn nhiều kiểm tra khác thuyết phục hơn nếu xét dưới quan điểm toán học như tác động của các sự kiện 10 xich-ma)

Và bây giờ, tôi sẽ tóm tắt ngắn gọn lịch sử của giải Nobel kinh tế – giải thưởng được ngân hàng Thụy Điển trao tặng nhằm tôn vinh Alfred Nobel – người mà theo gia đình ông thì rất muốn bãi bỏ giải thưởng này, và có lẽ giờ đây đang vô cùng phẫn nộ dưới suối vàng. Một thành viên trong gia đình Nobel, một nhà hoạt động xã hội, đã gọi giải Nobel kinh tế là một hành động thách thức đối với các mối quan hệ xã hội khi các nhà kinh tế học cố gắng đề cao lĩnh vực của họ hơn những gì đáng được nhận. Công bằng mà nói thì giải thưởng này đã được trao cho một số người có công xứng đáng, ví như nhà tâm lý học tiếng tăm Daniel Kahneman và nhà kinh tế học lỗi lạc Friedrich Hayek. Nhưng hội đồng xét giải đã lún sâu vào lối mòn chỉ trao giải Nobel cho những người “mang sự chính xác” đến với quy trình đó bằng thứ khoa học giả dối và toán học bịp bợm. Sau khi thị trường chứng khoán sụp đổ, họ trao giải cho hai kẻ chỉ giỏi lý thuyết Harry Markowitz và Willam Sharpe – hai nhân vật đã dựng nên những mô hình Plato hoàn hảo dựa trên nền tảng lý thuyết Gauss, góp phần cho sự ra đời của cái được gọi là Lý thuyết quản lý danh mục đầu tư hiện đại. Đơn giản, nếu bỏ đi các giả định Gauss của họ và coi giá cả là thứ có tính thang bậc, bạn chỉ còn lại những lời khoác lác. Hội đồng trao giải Nobel hẳn đã kiểm tra mô hình của Sharpe và Markowitz – và chúng cũng hiệu quả như những thần dược được rao bán đầy rẫy trên Internet – nhưng chẳng bộ não thông thái nào ở Stockhom có suy nghĩ như thế. Và hội đồng cũng chẳng buồn hỏi ý kiến của chúng ta, những người kiểm chứng thực tế, mà cứ chìm đắm vào quy trình xem xét chặt chẽ đầy tính hàn lâm, mà xét trong chừng mực nào đó, có thể khiến cho mọi thứ sai lệch một cách cơ bản. Sau giải thưởng đó, tôi đi đến kết luận như sau: “Trong cái thế giới mà hai gã đó cũng nhận được giải Nobel thì mọi thứ đều có thể xảy ra. Ai cũng có thể trở thành tổng thống”.

Vì Ngân hàng Thụy Điển và Hội đồng bình xét giải Nobel chịu phần lớn trách nhiệm khi đặt niềm tin vào tác dụng của Lý thuyết quản lý danh mục đầu tư hiện đại, nên các tổ chức dùng nó như một phương pháp “lách luật” hoàn hảo. Những kẻ buôn lậu đã kiếm được hàng triệu đô-la từ việc bán những phương pháp “đoạt giải Nobel” này. Làm sao bạn có thể lầm lạc như thế? Thật kỳ quặc làm sao, thoạt tiên mọi người trong giới kinh doanh đều biết ý tưởng đó là lừa đảo, nhưng lại quá quen thuộc với chúng mất rồi. Alan Greenspan, chủ tịch của Cục Dự trữ Liên bang đã thốt lên, “Tôi thà tin lời một người có kinh nghiệm buôn bán còn hơn một nhà toán học”. Khi ấy, lý thuyết quản lý danh mục đầu tư bắt đầu được phổ biến rộng rãi. Tôi sẽ vẫn nhắc đi nhắc lại ý kiến sau cho đến khi không còn nói được nữa: số phận của một lý thuyết trong khoa học xã hội được định đoạt bởi sự lây lan, chứ không phải tính hiệu lực của nó.

Mãi về sau tôi mới nhận ra rằng các giáo sư tài chính đã truyền bá lý thuyết Gauss khắp các trường kinh doanh, rồi đến các chương trình MBA, và giảng dạy cho gần một trăm ngàn sinh viên mỗi năm chỉ tính riêng ở Mỹ, tất cả đều bị tẩy não bởi một lý thuyết quản lý danh mục đầu tư lừa đảo. Không một quan sát thực nghiệm nào có thể ngăn chặn “bệnh dịch” này. Có vẻ như họ thà dạy sinh viên một lý thuyết dựa trên đường cong Gauss còn hơn là không có gì để dạy. Và nó cũng có vẻ “khoa học” hơn so với cái được Robert C. Merton (con trai của nhà xã hội học Robert K. Merton mà chúng ta đã nói tới ở phần đầu) gọi là “giai thoại”. Merton viết rằng trước khi lý thuyết quản lý danh mục đầu tư này ra đời, tài chính là “một tập hợp các giai thoại, các quy tắc tự đặt, và sự thao túng của các dữ liệu kế toán”. Lý thuyết quản lý danh mục đầu tư đã tạo điều kiện cho “sự tiến hóa diễn ra sau đó để biến khái niệm chắp vá trên thành một lý thuyết kinh tế chuẩn mực”. Để đánh giá mức độ nghiêm túc về mặt trí tuệ, và so sánh kinh tế học tân cổ điển với một môn khoa học trung thực hơn, hãy xem xét phát biểu sau của Claude Bernard, cha đẻ của nền y học hiện đại: “Đầu tiên là sự thật, còn sau đó mới tới niềm đam mê khoa học”. Có lẽ bạn nên gửi các nhà kinh tế học tới trường y.

Vì thế, đường cong Gauss 75 đã chi phối văn hoá kinh doanh và khoa học của chúng ta, và các thuật ngữ như xích-ma, phương sai, độ lệch chuẩn, tương quan, R2 và tỷ số Sharpe, tất cả đều liên kết trực tiếp với đường cong Gauss và chính các thuật ngữ này lại chi phối đường cong Gauss. Nếu bạn đọc cáo bạch của một quỹ tương hỗ, hoặc bảng mô tả tình trạng của một quỹ phòng hộ, khả năng xảy ra là nó sẽ cung cấp cho bạn một nội dung tóm tắt định lượng nào đó quả quyết có thể đo được “rủi ro” bên cạnh các thông tin khác. Phương pháp đo lường này dựa trên một trong số các thuật ngữ đã kể ở trên xuất phát từ đường cong hình chuông và những hệ quả của nó. Ví dụ, ngày nay, chính sách đầu tư của quỹ lương hưu và việc lựa chọn các quỹ đầu tư được giám sát bởi các “cố vấn” – những người hoàn toàn tin tưởng vào lý thuyết quản lý danh mục đầu tư hiện đại. Nếu có vấn đề gì, họ có thể quả quyết là mình đã dựa vào một phương pháp khoa học chuẩn mực.

Tình hình trở nên tồi tệ hơn vào năm 1997. Hội đồng xét giải Thụy Điển lại trao giải Nobel trên nền tảng đường cong Gauss cho hai tác giả Myron Scholes và Robert C. Merton – những người đã phát triển một công thức toán học cổ lỗ sĩ và đưa nó lên ngang hàng với những lý thuyết cân bằng tài chính tổng quát Gauss hiện hành – sau đó được giới kinh tế học thừa nhận. Công thức này giờ đây có “giá trị ứng dụng”. Nó gồm một danh sách “các bậc tiền bối” đã bị lãng quên từ lâu, trong số đó có nhà toán học kiêm bậc thầy cờ bạc Ed Thord, tác giả của cuốn sách bán chạy Beat the Dealer (Tạm dịch: Đánh bại người chia bài), trong đó Ed chỉ cho ta cách chiến thắng trò xì-phé (blackjack), nhưng không hiểu sao mọi người lại tin rằng Scholes và Merton đã phát minh ra nó, trong khi trên thực tế, họ chỉ có công làm cho mọi người công nhận nó mà thôi. Công thức này chính là chất dinh dưỡng của tôi. Các nhà giao dịch – những người áp dụng phương pháp giải quyết từ dưới lên – biết rõ về “đường đi nước bước” của nó còn hơn các viện sĩ hàn lâm nhờ đêm ngày lo lắng về những rủi ro họ sẽ gặp phải, mặc dù rất ít người trong số đó có thể bày tỏ suy nghĩ của mình bằng các thuật ngữ chuyên ngành, vì thế, tôi cảm thấy mình đang lên tiếng thay họ. Scholes và Merton phát minh ra công thức phụ thuộc vào đường cong Gauss, nhưng “các bậc tiền bối” của họ lại không hướng nó đến mức giới hạn như thế. 76

Những năm tháng sau sự sụp đổ ấy là thời gian thư giãn trí tuệ của tôi. Tôi tham gia rất nhiều hội thảo tài chính và toán học về tính bất định, và chưa một lần nào tôi gặp được một diễn giả, dù đoạt giải Nobel hay không, có thể hiểu rõ những gì anh ta đang nói khi đề cập đến xác suất, vì thế tôi có thể đưa ra những câu hỏi bắt bẻ họ. Họ đã “nghiên cứu rất chuyên sâu về toán học”, nhưng khi được hỏi những kiến thức xác suất của họ bắt nguồn từ đâu thì câu trả lời cho thấy rõ là họ đã rơi vào cái bẫy “ngụy biện trò chơi” – bạn sẽ thấy có một sự kết hợp kì lạ giữa kỹ năng chuyên môn và lỗ hổng kiến thức ở các nhà bác học ngốc nghếch. Chưa lần nào tôi nhận được một câu trả lời thông minh hoặc một câu trả lời nào không đánh vào tâm lý tình cảm của con người. Vì muốn chất vấn toàn bộ công việc của họ, nên có thể hiểu được rằng tôi đã lôi ra tất cả những từ ngữ xúc phạm như “nỗi ám ảnh”, “chỉ vì tiền”, “triết học”, “nhà phê bình”, “kẻ vô công rỗi nghề”, “kẻ nhàm chán lặp đi lặp lại”, “người hành nghề” (đây là sự xúc phạm trong giới học giả), “quá hàn lâm” (đây là sự sỉ nhục trong kinh doanh). Việc nhận được bằng ấy lời sỉ nhục không hẳn là quá tệ, bạn sẽ nhanh chóng quen với nó và tập trung vào những gì chưa được nói đến. Những nhà giao dịch lão luyện được huấn luyện để đối mặt với những lời cáu giận cường điệu. Nếu bạn làm việc trong một môi trường hỗn loạn, ai đó đang điên tiết vì bị mất tiền có thể rủa sa sả vào mặt bạn cho tới khi sắp đứt dây thanh quản, rồi sau đó chẳng còn nhớ gì cả và chỉ một giờ sau, lại hồ hởi mời bạn đến dự bữa tiệc Giáng sinh tổ chức tại nhà anh ta. Vì thế bạn sẽ “miễn nhiễm” trước những lời nhục mạ, đặc biệt khi học cách tự nhủ rằng con người đang phát ra những lời đó là một “biến thể” của loài khỉ hình người đầy ồn ào và mất kiểm soát. Hãy giữ bình tĩnh, mỉm cười, tập trung phân tích người nói chứ không phải lời nói, và bạn sẽ chiến thắng trong cuộc tranh luận đó. Hành động công kích một kẻ trí thức chứ không phải ý tưởng của anh ta là việc làm khiến ta hãnh diện. Nó cho thấy rằng người công kích đó chẳng có gì sắc sảo để nói về thông điệp của bạn cả.

Sau khi tham dự một trong những buổi diễn thuyết của tôi, nhà tâm lý học Philip Tetlock (người công kích các chuyên gia mà chúng ta đã đề cập ở Chương 10) đã nói rằng ông rất ấn tượng với trạng thái bất hòa về nhận thức vô cùng căng thẳng hiện hữu ở phía khán giả. Có một sự khác biệt lớn giữa cách thức con người giải quyết xung đột nhận thức này, khi mà nó là điểm cốt lõi của những gì đã được dạy và trong mọi phương pháp thực hành, và cách họ nhận ra rằng mình vẫn sẽ tiếp tục vận dụng chúng. Có một hiện tượng là hầu như những ai công kích suy luận của tôi đều đã công kích một dị bản của nó, kiểu như “tất cả đều ngẫu nhiên và không thể dự đoán được” thay vì “phần lớn là ngẫu nhiên”, hoặc lúng túng chỉ cho tôi thấy giá trị của đường cong hình chuông ở một số lĩnh vực vật lý. Một số người thậm chí còn thay đổi cả tiểu sử của tôi. Tại một hội thảo ở Lugano, Myron Scholes đã nổi cơn tam bành, và sau đó quay sang ca tụng một phiên bản đầy xuyên tạc về các ý kiến của tôi. Tôi có thể nhìn thấy sự đau đớn trên gương mặt anh ta. Lần khác, tại Paris, một thành viên cấp cao của Viện toán học, người đã dành một phần đời cho thuộc tính rất phụ nào đó của đường cong hình chuông, cũng nổi cơn thịnh nộ ngay khi tôi đưa ra bằng chứng thực nghiệm về vai trò của các yếu tố Thiên Nga Đen trên thị trường. Tay này mặt đỏ tía tai vì tức giận, khó thở và bắt đầu lớn tiếng nhục mạ tôi vì đã dám báng bổ Viện và thiếu khiêm tốn rồi hét lên “Tôi là thành viên của Viện Khoa học!” nhằm tăng thêm giá trị cho lời nói của mình. (Bản dịch tiếng Pháp cuốn sách của tôi đã “cháy hàng” ngay ngày hôm sau). Tình huống gay cấn nhất là khi Steve Ross, một nhà kinh tế học nổi tiếng uyên bác hơn cả Scholes và Merton, những tưởng sẽ tranh luận hùng hổ, lại bác bỏ quan điểm của tôi bằng cách bới ra những lỗi nhỏ nhặt hoặc những nhận định thiếu chính xác đôi chút trong bài thuyết trình của tôi, đại loại như “Markowitz không phải là người đầu tiên…”, qua đó chứng tỏ rằng ông này chẳng có câu trả lời nào về quan điểm của tôi. Còn những người đã dành gần cả đời mình cho những ý tưởng này lại phải viện đến hành động phá hoại trên Internet. Các nhà kinh tế thường vận dụng lý lẽ lạ đời của Milton Friedmean cho rằng các mô hình không cần phải có những giả thiết thực tế mới được chấp nhận – tức là hãy thừa nhận chúng để tạo ra những kết quả toán học khiếm khuyết trầm trọng trong thực tế. Dĩ nhiên, vẫn đề ở chỗ là những trường hợp Gauss hóa này (Gaussianizations) không có giả thiết thực tế và cũng không tạo ra kết quả đáng tin cậy. Chúng vừa không thực tế vừa không thể dự đoán được. Hãy lưu ý xu hướng tâm lý mà tôi gặp phải trong trường hợp này: con người thường nhầm lẫn một sự kiện có xác suất thấp, ví dụ hai mươi năm mới xuất hiện một lần, với một sự kiện xảy ra định kỳ. Họ nghĩ rằng mình sẽ an toàn nếu chỉ tiếp xúc với nó mười năm một lần.

Tôi gặp rắc rối trong việc truyền đạt thông điệp về sự khác nhau giữa Mediocristan và Extremistan vì nhiều lý lẽ phản bác được đưa ra đều nhằm mục đích chứng minh mức độ hiệu quả của việc ứng dụng đường cong hình chuông trong xã hội – nhưng chỉ cần nhìn vào cơ quan tín dụng, v.v. thì bạn sẽ hiểu.

Lời nhận xét duy nhất mà tôi thấy không thể chấp nhận được là “Anh nói đúng; chúng tôi cần có những người như anh để được nhắc nhở về sự yếu kém của những phương pháp này, tuy nhiên, anh không thể để đứa trẻ sơ sinh tự tắm cho mình được”, có nghĩa là tôi cần phải chấp nhận phân phối Gauss rút gọn của họ, trong khi cũng phải chấp nhận rằng các độ lệch lớn có thể xuất hiện – họ không nhận ra được sự không tương thích của hai cách tiếp cận trên. Cứ như thể một người có thể chết một nửa vậy. Không ai trong số những người sử dụng Lý thuyết quản lý danh mục đầu tư hiện đại trong hai mươi năm qua giải thích được cách họ có thể vừa ứng dụng mô hình đường cong Gauss vừa ứng dụng các độ lệch chuẩn lớn. Không một ai cả.

Trong suốt thời gian đó, tôi đã chứng kiến nhiều lỗi chứng thực đủ để khiến Karl Popper phải phản kháng một cách đầy giận dữ. Người ta tìm ra những dữ liệu mà trong đó không có biến động hoặc sự kiện đặc biệt nào, và chỉ cho tôi “chứng cứ” là ai cũng có thể sử dụng đường cong Gauss. Nó cũng hệt như ví dụ về “chứng cứ” rửa oan rằng O.J. Simpson không phải là kẻ sát nhân mà tôi đã trình bày ở Chương 5. Toàn bộ ngành thống kê lẫn lộn giữa việc thiếu bằng chứng (absence of evidence) với bằng chứng cho thấy không có (evidence of absence). Thêm nữa, mọi người không hiểu được sự bất cân xứng cơ bản có liên quan trong đó: bạn cần một quan sát độc lập để phủ nhận đường cong Gauss, nhưng hàng triệu quan sát khác sẽ không hoàn toàn xác nhận được giá trị ứng dụng của nó. Vì sao vậy? Bởi đường cong hình chuông Gauss không chấp nhận những độ lệch lớn, còn các công cụ Extremistan – thứ thay thế cho đường cong này – lại không chấp nhận những dàn trải lớn thầm lặng.

Tôi không biết rằng nghiên cứu của Mandelbrot có ý nghĩa bên ngoài phạm vi mỹ học và hình học. Khác với ông ta, tôi không bị tẩy chay: tôi nhận được sự khích lệ từ rất nhiều người thực hiện và những người ra quyết định, cho dù không phải từ những nhân viên phụ trách nghiên cứu của họ.

Nhưng đột nhiên, tôi lại nhận được sự xác minh ít ngờ tới nhất.

Robert Merton và Myron Scholes là hai sáng lập viên của một công ty đầu tư tài chính có tên là Qũy đầu tư mạo hiểm Long – Term Capital Management (LTCM) mà tôi đã đề cập ở Chương 4. Đó là nơi tập hợp những con người kiệt xuất, với lý lịch xuất sắc và có địa vị cao nhất trong giới học giả. Họ được coi là những thiên tài. Những ý tưởng của lý thuyết quản lý danh mục đầu tư đã mở đường cho cách quản lý rủi ro của họ về những kết quả có thể xảy ra – nhờ vào những phép tính “tinh vi” của mình. Họ tìm cách nâng lối ngụy biện trò chơi lên thành các ứng dụng tầm cỡ công nghiệp.

Sau đó, suốt mùa hè năm 1998, một tổ hợp các sự kiện lớn, được khơi mào bởi cuộc khủng hoảng kinh tế ở Nga, đã xảy ra nằm ngoài mô hình tính toán của họ. Đó là một yếu tố Thiên Nga Đen. LTCM vỡ nợ và gần như kéo theo nó cả một thể chế tài chính, khi tất cả đồng loạt bị ảnh hưởng. Vì các mô hình của họ loại trừ xác suất của những độ lệch lớn, họ tự nộp mình trước những rủi ro khủng khiếp. Ý tưởng của Merton và Scholes cũng như ý tưởng của Lý thuyết quản lý danh mục đầu tư hiện đại, bắt đầu sụp đổ. Mức độ thiệt hại lớn đến mức chúng ta không thể lờ đi trò đùa trí tuệ này. Tôi cùng nhiều bằng hữu cho rằng các nhà lý luận của Thuyết quản lý danh mục đầu tư hiện đại sẽ phải chịu chung số phận với các công ty thuốc lá họ đang đốt những đồng tiền tiết kiệm của người khác và sẽ sớm phải giải trình về hậu quả của những phương pháp bắt nguồn từ đường cong Gauss mà họ đưa ra.

Nhưng chẳng có gì xảy ra cả.

Thay vào đó, các sinh viên đang theo học MBA (Thạc sỹ quản trị kinh doanh) tại các trường kinh doanh lại tiếp tục cắm đầu học môn Lý thuyết quản lý danh mục đầu tư hiện đại. Và công thức quyền chọn này tiếp tục được gọi là Black-Scholes-Merton thay vì trả lại tên cho những tác giả thực sự của nó: Louis Bachelier, Ed Thorp và những người khác.

Merton (trẻ) là người đại diện cho trường phái kinh tế tân cổ điển – trường phái mà chúng ta đã nghiên cứu với Qũy đầu tư mạo hiểm LTCM, đại diện cho hầu hết những nguy hiểm khôn lường trong kiến thức Plato hóa. 77 Xem xét phương pháp luận của nhân vật này, tôi nhận ra khuôn mẫu sau. Merton bắt đầu với những giả thiết Plato cứng nhắc, hoàn toàn không thực tế – kiểu như xác suất đường cong Gauss cùng với nhiều thứ phiền phức không kém. Rồi từ đó, ông ta tạo ra các “định lý” và “bằng chứng”. Toán học rất chặt chẽ và tinh tế. Những định lý của Merton tương thích với các định lý khác của Lý thuyết quản lý danh mục đầu tư và chính bản thân chúng cũng tương thích với các định lý khác nữa, cấu thành một lý thuyết vĩ đại về cách con người tiêu dùng, tiết kiệm, đối mặt với sự bất định, chi tiêu và dự đoán tương lai. Anh ta cho rằng chúng ta biết xác suất các sự kiện có thể xảy ra Từ “thăng bằng” dễ ghét luôn xuất hiện. Nhưng toàn bộ lý thuyết này giống như một trò chơi đã hoàn toàn kết thúc, hệt như trùm Monopoly với những quy tắc của nó.

Học giả nào ứng dụng phương pháp luận đó thì cũng giống như định nghĩa của Locke về một gã mất trí: người “khăng khăng chứng tỏ những điều ngớ ngẩn sai lầm là đúng”.

Giờ đây, bộ môn toán học tinh tế có thêm thuộc tính này: nó hoàn toàn đúng, nhưng không đúng đến 99%. Thuộc tính này hấp dẫn đối với những bộ óc máy móc – những người không muốn đối mặt với những thứ mờ hồ, nhập nhằng. Đáng buồn thay, bạn phải (tính lận con đen vài chỗ để làm cho thế giới này phù hợp với thứ toán học hoàn hảo, và đôi khi phải đưa ra những giả định gian lận. Chúng ta đã biết đến câu nói nổi tiếng của Hardy rằng dù sao thì những nhà toán học chuyên nghiệp “thuần túy” đều hết sức thật thà.

Vì thế, vấn đề sẽ trở nên phức tạp khi ai đó giống như Merton cố gắng trở nên chính xác và chặt chẽ thay vì tập trung vào sự ăn khớp với thực tế.

Đây chính là điều bạn học được từ những bộ óc “nhà binh” và những người phải phụ trách an ninh. Họ không quan tâm đến những lý lẽ trò chơi “hoàn hảo”, mà chỉ cần những giả thiết thực tế. Và cuối cùng, họ quan tâm đến cuộc sống.

Trong Chương 11 tôi đã đề cập đến cách mà một số người đã khởi động trò chơi “tư duy hình thức”, bằng cách tạo ra các lập luận rởm nhằm hình thành nên những lý thuyết “cứng nhắc”, đó là Paul Samuelson, gia sư của Merton và John Hicks ở Anh quốc. Hai người này đã phá hoại những lý luận của John Maynard Keynes, tất cả những gì họ cố làm là hình thức hóa nó lên (Keynes quan tâm đến sự bất ổn định, và than phiền về những ổn định thiển cận được cổ súy bởi các mô hình), Những người khác cũng tham gia vào trò chơi tư duy hình thức này là Kenneth Arrow và Gerard Debreu. Cả bốn người trên đều đã đạt giải Nobel và đều đang trong trạng thái ảo tưởng về tác dụng của toán học – thứ được Dieudonne gọi là “giai điệu của lý lẽ”, còn tôi gọi là sự điên rồ của Locke. Chắc chắn tất cả những người này có thể bị khép vào tội đã tạo ra một thế giới hoang tưởng – thứ thích hợp với lý thuyết toán học của họ. Học giả uyên bác Martin Shubik – người cho rằng mức độ trừu tượng quá mức cần thiết của các mô hình này, hơi xa hơn mức cần thiết, khiến chúng trở nên không còn hữu dụng nữa – đã bị khai trừ; đây cũng là số phận chung của những người “không chính thống”.

Bảng 4: Hai cách tiếp cận sự ngẫu nhiên

Chủ nghĩa hoài nghi thực nghiệm và trường phái phản Plato

Quan tâm đến những gì nằm ngoài hàng rào Plato.

Tôn trọng những người có đủ dũng khí để nói rằng “tôi không biết”.

Tony Béo.

Xem Thiên Nga Đen là nguồn gốc chi phối tính ngẫu nhiên.

Từ dưới lên.

Thường không mặc complê (trừ khi dự tang lễ).

Đúng tập thể.

Ít lý thuyết, xem quá trình lý thuyết hóa như một căn bệnh cần tránh.

Không tin rằng chúng ta có thể dễ dàng tính toán các xác suất.

Mô hình: Sextus Empiricus và trường phái y học thực nghiệm ít dựa trên lý thuyết mà dựa vào bằng chứng.

Phát triển trực giác từ thực tiễn, đi từ quan sát đến các sách vở.

Không chịu ảnh hưởng bởi bộ môn khoa học nào, sử dụng môn toán học lộn xộn và các phương pháp điện toán.

Các ý tưởng được dựa vào chủ nghĩa hoài nghi, vào những cuốn sách chưa được đọc trong thư viện.

Xem Extremistan là điểm xuất phát. Mánh khóe tinh vi.

Tìm cách để trở nên gần đúng trong phạm vi các biến cố rộng lớn.

Phương pháp Plato

Chú trọng đến những thứ bên trong hàng rào Plato.

“Các anh cứ mãi chỉ trích những mô hình náy, chúng là tất cả những gì chúng tôi có”.

Tiến sĩ John

Xem các biến động thông thường là nguồn gốc chi phối tính ngẫu nhiên, trong đó những thay đổi đột ngột được xem như lời giải thích đến sau.

Từ trên xuống.

Mặc complê sẫm màu, áo sơ mi trắng; nói giọng nhàm chán.

Sai một mình.

Mọi thứ cần phải khớp với một mô hình kinh tế xã hội tổng quát và vĩ đại nào đó và với “sự mạnh mẽ của lý thuyết kinh tế”; phản đối những gì “mang tính mô tả”.

Toàn bộ cơ chế đều dựa trên những giả định rằng chúng ta có thể tính toàn các xác suất.

Mô hình: Toán tử Laplacian trong cơ khí, thế giới và nền kinh tế giống như một chiếc đồng hồ.

Dựa vào các tài liệu khoa học, đi từ sách vở đến thực tiễn.

Bị ảnh hưởng bởi bộ môn vật lý học, dựa vào toán học trừu tượng.

Các ý tưởng được dựa vào niềm tin, vào những gì họ nghĩ là mình biết.

Xem Mediocristan là điểm xuất phát.

Khoa học nghèo nàn.

Tìm cách đúng một cách hoàn hảo trong một mô hình hạn hẹp, dưới các giả định chính xác.

Nếu bạn còn thắc mắc về những gì họ làm, giống như tôi đã chất vấn Merton, họ sẽ đòi hỏi “bằng chứng chặt chẽ”. Vì thế họ là người đặt ra luật chơi, và bạn phải chơi theo luật của họ. Xuất thân là một người hành nghề mà trong đó nguyên tắc cơ bản có thể kết hợp với thứ toán học lộn xộn nhưng có thể chấp nhận theo kinh nghiệm, tôi không thể chấp nhận được thứ khoa học giả dối. Tôi thích một mánh khóe tinh vi, tập trung vào những trò gian trá hơn thứ khoa học thất bại chỉ chăm chăm tìm kiếm sự ổn định. Phải chăng những nhà sáng lập ra trường phái tân cổ điển này đang làm cho tình hình tồi tệ thêm? Có lẽ nào chúng ta lại dính dáng đến cái mà Giám mục Huet gọi là quy trình tạo ra sự ổn định?

Hãy cùng xem.

Chủ nghĩa hoài nghi thực nghiệm ủng hộ phương pháp ngược lại. Tôi quan tâm đến các giả thiết hơn lý thuyết, và muốn giảm thiểu mức độ phụ thuộc vào lý thuyết, tự đứng trên đôi chân của mình và giảm bớt những điều gây bất ngờ. Tôi muốn đứng cùng với mọi người hơn là sai một mình. Sự tinh tế trong những lý thuyết này thường biểu lộ sự yếu kém và chủ quan kiến thức Plato – nó khiến bạn tìm kiếm sự tinh tế nhằm phục vụ cho mục đích tinh tế mà thôi. Một lý thuyết cũng giống như một liều thuốc: thường vô dụng, đôi khi trở nên cần thiết, và thỉnh thoảng gây chết người. Vì thế cần phải thận trọng, biết điều tiết và luôn được giám sát chặt chẽ khi sử dụng.

Sự tương phản thể hiện trong Bảng 4 giữa mô hình hiện đại của tôi, một người theo chủ nghĩa hoài nghi thực nghiệm với những gì đại diện cho các chú ngựa non của Samuelson có thể khái quát hóa cho mọi ngành nghề.

Tôi đã trình bày ý tưởng của mình về tài chính vì đó là nơi tôi thanh lọc chúng. Giờ đây, hãy kiểm tra nhóm người được kì vọng là sâu sắc hơn: các triết gia.